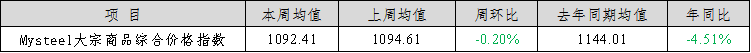

Mysteel大宗商品综合价格指数均值为1092.41,环比下降2.20,降幅0.20%(前值-1.34%);同比下降51.60,降幅4.51%(前值-3.93%)。

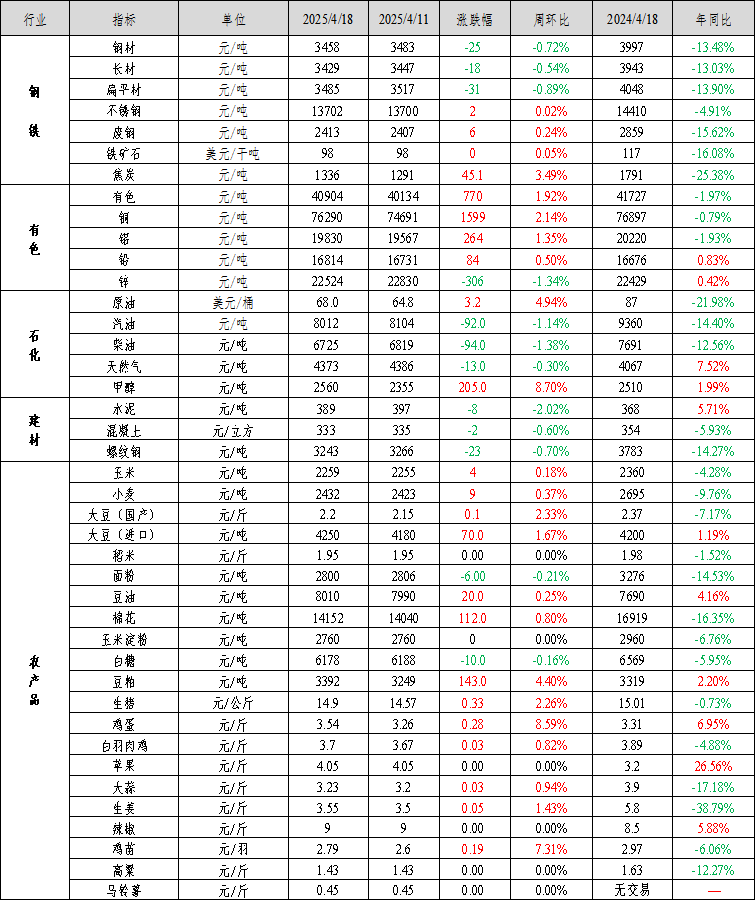

本周市场担忧关税落地后需求下降的冲击,但原料端仍有一定支撑,钢价整体震荡偏弱运行;本周有色金属价格多数上涨,铜价环比上涨2.14%,涨幅最大;石化方面,国际油价趋弱震荡,市场偏空指引,短期汽柴供需支撑有限,本周成品油价格汽柴均跌;建材方面,水泥因需求增长乏力价格回落,混凝土因成本下降价格小幅下行,螺纹钢价格震荡运行;农产品方面,鸡蛋、鸡苗、豆粕等产品价格上涨,面粉、白糖等产品价格下跌。

钢材价格震荡偏弱运行:Mysteel全国钢材价格指数报3458元/吨,较上周下跌25元/吨,跌幅0.72%。其中,Mysteel长材价格指数报3429元/吨,较上周下跌0.54%;Mysteel扁平材价格指数报3485元/吨,较上周下跌0.89%。

本周钢材价格震荡偏弱运行。运行逻辑在于:1)市场担忧关税落地后需求下降的冲击。我国对美国钢材间接出口产品约占总出口比例的10%左右,市场对关税落地后的钢材需求下降较为担忧。随着供应持续回升,供需面矛盾也将加大。2)钢厂铁水仍处高位,原料需求较强,给予钢材成本一定支撑。截止到4月18日,247家钢厂铁水产量为240.12万吨,周环比降0.1万吨,年同比增加13.9万吨,港口铁矿石继续去库,本周去库285万吨;本周焦炭成交较好,第一轮提涨落地。

预计钢材价格震荡偏弱运行。运行逻辑在于:1)宏观方面。中美双方关税税率已经达到极大值,双边经贸关系继续边际恶化的可能性不大。中国有望出台新一轮政策刺激。政策刺激力度重点在于消化出口转内销的商品,以及通过补贴部分出口产业链企业,以帮助其度过难关。同时降准降息预计将在未来一周甚至更短的时间内推出。因此,大宗商品市场或许迎来一定的乐观修复情绪。2)产业方面,钢材需求未来仍有下行压力。在中美贸易战背景下,预计5月份出口将出现明显下滑。中国出口至美国产品用钢量总计在1500-2000万吨左右。乐观情形下,预计全年消费下降1000-1500万吨,降幅1-1.5%;悲观情形下,钢材直接出口和间接出口均下降,全年消费下降2%-3%。3)目前247家钢厂日均铁水产量已回升至240万吨,继续增加的空间较为有限,市场担忧原料高消耗难以长期持续,远期需求下滑压力压制原料价格。原料供应方面,矿山发运正常,预计铁矿45港到港量稳定在2350万吨左右。并未看到焦企、煤矿减产动作,预计双焦过剩局面延续。

短期内,目前市场对加码的政策仍抱有期望,盘面或有反复,但产业面仍弱,供需矛盾仍为市场担忧。此外,关税影响下,需求走弱,铁水见顶预期较强,成本支撑作用下降。预计未来钢价仍以偏弱运行为方向。

不锈钢:本周不锈钢期货震荡偏弱,宏观局势扰动,贸易商及下游采购情绪谨慎,整体成交氛围偏弱。由于青山限价趋近市场主流成交价格,叠加市场流通持货成本整体偏高,304不锈钢价格主稳震荡运行。周初期货低位修复有所上涨,现货市场现挺价情绪,304冷轧报价小幅上涨;周中期货趋弱,市场情绪回落,冷轧报价回调至涨价前;周尾随着期货盘面走弱,下游刚需释放有限,304冷轧部分报价有所松动。青山304热轧期货订单接单相对乐观,304冷轧受期货低价接单影响,现货交易量活跃度不如热轧,冷热轧价差缩小。201冷轧因青山开盘上涨50元/吨,高明诚德停产检修,现货市场价格多有跟涨,但成交集中在低价资源,周尾冷轧挺价意愿有所松动,热轧表现相对持稳。

库存方面,不锈钢社会流通库存四周连降后首增,以400系和300系热轧增量为主。400系热轧钢厂到货增多;304热轧期货接单较好,现货成交有限,导致现货库存增多。

不锈钢行情维持弱势,钢厂加大对原料的压价力度,本周高镍铁成交集中在980元/镍(舱底含税),铬铁价格弱稳,不锈钢成本支撑趋弱。不锈钢供应处于高位,市场情绪偏谨慎。因贸易商拿货成本较高,低价出货意愿低,但成交不佳,价格上涨缺乏动力,预计下周不锈钢价格维持区间震荡。关注原料成交价格和不锈钢市场库存消化情况。

镍:本周镍价强势上涨,宏观方面,关税问题短期缓解,市场悲观情绪有所缓解,有色金属整体上行。美国通胀数据整体向好,但关税影响尚未体现,市场表现谨慎。

基本面上,矿端维持坚挺,4月下旬印尼内贸镍矿升水继续上涨,周内印尼新型税收政策即将落地,镍矿综合成本有望继续上涨,镍矿整体维持强势。但目前菲律宾发运恢复,印尼镍矿价格居高情况下菲律宾发往印尼镍矿有所增加,镍矿底部坚挺但继续上行动力受限。菲律宾方面,苏里高矿山4月资源基本已出售完毕,由于降雨因素,装船效率受到影响。国内镍矿宽松预期尚未兑现,价格仍有支撑。精炼镍方面,基本面暂无明显矛盾,但由于前期镍价估值明显偏低,精炼镍价格逐步修复。现货方面,上周下游需求多已释放,本周成交有所转淡。内外方面,内外价差有所走阔,精炼镍进口窗口关闭,但外盘库存持续累积背景下进一步走阔缺乏动力。镍铁方面,周内镍铁成交有所回落,市场观望情绪加重。镍矿坚挺背景下镍铁短期底部仍有支撑,需求端由于不锈钢产量高企,对镍铁需求旺盛,但供应端随着高冰镍逐步转产镍铁,镍铁过剩格局有所扩大,中期产业利润或面临压力。硫酸镍方面,硫酸镍价格表现偏强,系成本推涨。原料端中间品维持偏高系数,整体市场散单偏紧,中间品价格表现强势。下游三元采购有所增加,驱动镍盐厂利润修复,但上行动力依旧有限。短期硫酸镍成本支撑,产业利润持续低位,价格维持成本定价。

综合来看,目前镍价估值偏低叠加成本坚挺驱动,短期成本端叙事偏多,但中期过剩预期不改,关注印尼政策端落地情况。中长期产业过剩压制,但边际或有政策支撑。短期运行空间暂看120000-128000元/吨。

铬:本周铬市上行势头受阻,美国关税政策影响逐渐影响铬市,不锈钢4月下跌趋势仍未有所改观,期货主力合约13000元/吨以下区间运行,现货价格小幅走低至13200元/吨左右,叠加社会库存消化缓慢,下游行情疲软渐影响铬铁现货看涨氛围,周内零售报价小幅回调100元/50基吨。目前铬铁现货市场可供应量依然不足,不锈钢高排产背景下基本面有较强支撑,因此部分市场仍看多钢招和二季度初行情。南方平水期后本月铁厂复工进程加速,北方企业同样按计复产,铬铁供应近期增量较大,或对后续基本面再形成冲击。铬铁产量增长平稳矿端情绪,且南非主流粉期货平盘报价295美元/吨,内外盘价格暂未出现松动迹象,目前主要关注5月钢招和不锈钢持续弱势行情可能出现的减产情况,预计铬市短期平稳运行。

三、有色金属价格运行情况

本周有色金属价格多数上涨。截至4月18日Mysteel全国有色价格指数为40904元/吨,与4月11日相比上升770元/吨,Mysteel铜、铝、铅和锌价格指数变化分别为2.14%、1.35%、0.50%和-1.34%。

本周铜价重心上移,周初下游企业采购情绪有所观望,现货升水部分时间表现承压。由于市场到货不多,其中冶炼厂发货较少,进口铜虽有所增加,但量相对有限,国内社库继续表现大幅下降,持货商挺价惜售情绪仍存。随着换月后,下游采购需求提升,加之再生加工企业转向采购电解铜,消费尚可,且市场流通货源趋少,现货升水连续表现上抬走高。

本周铝价重心上移。成本端,本周国内氧化铝价格有止跌企稳迹象,或缓解铝价下行压力。供应端,国内投复产及产能置换稳步推进,本周产量继续小幅上升,西南复产进入尾声,后续供应端平稳运行为主。沪伦比值在8.2上方窄幅震荡,进口窗口依然处于关闭状态。消费端,铝初级加工企业开工率维稳运行,国内铝锭库存周内降至68.8万吨,社库加速去化。

本周铅价震荡运行,供应端方面有炼企检修产量,而周内下游维持逢低刚需补库为主,其中Mysteel统计的铅锭社会库存环比表现下滑。后续电池厂仍有接货补库意愿,叠加再生冶炼厂近期因原料原因困扰生产问题愈发凸显,预计短期内铅锭社会库存或稳中小减。中美贸易摩擦烈度略有缓和,但是鲍威尔的鹰派发言使得风险资产价格承压,因此宏观扰动依旧较大,另外供应面因素使得价格此前反弹高度有限。

本周锌价下行,锌精矿加工费保持稳定,锌锭周度产量有所增长。由于锌价的下跌,本周社会库存延续减少的趋势,但是此前下游已有一定量的采买,导致库存去化有限。需求不强使得主要市场的升贴水变化幅度不大,个别市场有所变化,广东市场升水因换月明显上涨,上海现货升水随着进口锌流入市场出现了下调。

一季度中国国内生产总值318758亿元,按不变价格计算,同比增长5.4%,比上年四季度环比增长1.2%。一季度,规模以上工业增加值同比增长6.5%,3月份,规模以上工业增加值同比实际增长7.7%。一季度,社会消费品零售总额12.5万亿元,同比增长4.6%,增速比上年全年加快1.1个百分点。

鲍威尔鹰派发声,表示双重使命目标之间出现冲突并持观望立场,并暗示将优先控通胀。美国总统特朗普周四威胁称,如果各国不能与美国达成协议,他将改变对特定国家暂缓90天“对等关税”的做法,并将关税恢复到更高水平。本周欧盟与美国就关税问题进行了磋商,但并未取得任何成果,欧盟方面表示将继续推进关税反制措施。欧洲央行如期宣布降息25个基点,完全符合市场预期,这也是自去年6月以来连续第7次降息。

四、石油化工价格运行情况

石化方面,美国关税新政带来的担忧情绪有所缓和,叠加美国对伊朗等国维持制裁压力,国际油价上涨。

成品油:中国92#汽油及0#柴油市场价格环比均跌。具体来看,周内国际油价趋弱震荡,且本轮零售限价宽幅下调预期,于市场偏空指引,且短期汽柴供需支撑有限,中下游采购普遍谨慎,刚需购进为主,汽柴油价格延续下行趋势。Mysteel数据显示,本周汽油价格8012元/吨,环比跌1.14%;柴油价格6725元/吨,环比跌1.38%。下周来看,各地主营单位销售压力显现,有促销赶量可能,但月内部分主营检修产能增加,临近五一假期,中下游商家消库之余适量补货,汽柴市场跌幅预期受限。综上,预计下周国内汽油价格存一定支撑,柴油价格有小幅下降趋势,跌幅在50元/吨左右。

LNG:本周主产区LNG价格微幅下跌。本周主产区虽局部地区工厂集中检修,但开机工厂普遍负荷较高同时液位存上涨压力,因此周内价格整体承压,稳中微幅下调。截至4月18日,LNG主产地价格报4373元/吨,较上期下降0.30%。预计下周国内LNG价格稳中上行。下周国内工厂检修情况较多,尤其是西北地区,多座主力LNG工厂检修,会造成局部资源供应减少,进而带动周边资源消化;成本来看,下周工厂仍然执行4月份气源价格,稳定的气源成本下,工厂心态较为稳定,出货迫切度低;同时,下周部分虽有部分工厂复产,但刚开机低液位情况下,出货压力较小,因此,预计下周整体在供应减少的支撑下,价格有小幅上涨预期。

甲醇:本周(20250412-0418)国内甲醇装置开工率为86.66%。本周有新增检修装置,如内蒙古世林、沪蒙能源、陕西精益化工、贵州天福、四川泸天化、宁夏畅亿、龙兴泰、内蒙古宝丰、新疆天业;本周新增减产装置,如重庆卡贝乐;本周有前期检修及减产装置恢复,如安徽碳鑫、内蒙古荣信、内蒙古世林、沪蒙能源。因本周整体损失量多于恢复量,故本周产能利用率下跌,较去年同期上涨。

五、建筑材料价格运行情况

水泥价格因市场需求增长乏力而冲高回落。本周水泥价格指数为389元/吨,较上周五下跌8元/吨,环比下跌2.02%。下周市场需求或冲高回落,水泥价格持续下行趋势。

混凝土价格由于原材料价格下跌影响生产成本下降而小幅下行。本周混凝土价格指数为333元/方,较上周五下跌2元/方,环比下跌0.6%。下周原材料价格持续下行,混凝土价格仍有下行空间。

螺纹钢价格震荡运行。本周螺纹总库存继续去库(环比降44.60万吨至733.16万吨),本周去库速度加快,相较于去年同期,去库速率趋同,其中本周厂库下降,环比减少14.26万吨。螺纹产量由升转降(环比降3.15万吨至229.22万吨),目前仍处旺季,部分地区仍在加紧施工,螺纹本周表需增长21.14万吨至273.82万吨,增速明显。本周螺纹钢基本面虽有好转,但建筑钢材未来需求预计依然低迷,市场预期仍未扭转,螺纹钢价格震荡运行。

六、农产品价格运行情况

农产品价格涨跌互现。本周蛋价受部分地区极端天气影响,偏强运行;鸡苗、豆粕、国产大豆等农产品价格小幅上涨;本周面粉企业出货缓慢,库存增加,价格稳中有落;白糖市场供应陆续增加,价格走低。

鸡蛋:本周主产区鸡蛋价格偏强运行,截至4月18日,全国主产区均价3.54元/斤,较上周均价上涨0.28元/斤,环比涨幅8.59%,同比涨幅6.95%。周初受上周末部分地区极端天气影响,终端采购量积极,货源流通加快,产区库存下降,短期内暂无走货压力,当前市场情绪偏强,叠加临近五一节日,助推蛋价持续上涨。但随着蛋价涨至相对高位,各环节存谨慎心态。

鸡苗:本周鸡苗价格小幅上涨后稳定。上半周,毛鸡价格上涨,对鸡苗市场呈现一定带动,企业排苗计划渐快,鸡苗价格集中小幅拉涨;下半周,毛鸡价格趋于稳定,且饲料价格上涨,养殖端对后市信心不足,补栏情绪降低,市场临时计划渐多,大小场鸡苗价差拉大,苗价多以持稳运行为主。

面粉:面粉价格稳中有落,市场购销清淡。当前处于消费淡季,下游需求疲软,经销商按需采购,新订单量少,致使面粉出货缓慢,部分企业现货库存增加。预计下周面粉价格稳定为主,重点关注小麦波动情况及企业开机动态。

白糖:巴西3月下半压榨数据显示,总产量来到4016.9万吨,制糖比例为43%历史最高,市场供应陆续增加,原糖、伦敦糖价格共同走低,伦白价差维持在105左右,国际市场对需求度降低。国内进口窗口打开,有一定国内买盘支撑,原糖价格突破低点后小幅回升。由于国内进口节奏和广西干旱的支撑,国内期货抗跌意愿强烈,临近假期,备货需求仍会继续支撑现货价格。海关数据显示,3月份进口食糖7万吨,低于市场预期,但是糖浆市场3月份有转口进入,预计下周现货价格震荡偏弱。

附表:大宗商品综合价格指数变动表

附表:大宗原材料价格变动表

数据来源:钢联数据